彭博最近援引消息人士报道,印度第一大移动支付公司Paytm即将完成新一轮共计20亿美元的融资,这一轮主要是蚂蚁金服和软银这些原有股东追加投资,使Paytm的估值抬升到160亿美元左右。消息尚未得到官方证实。

推荐阅读:印度支付Paytm

Paytm现在还是印度市场的No.1,至少有3.5亿月活跃用户,但再融资背后折射出当地市场发生了变化:Paytm面临的竞争更激烈了,领先身位似乎正在被一群追赶者缩短,红包、返现等刺激移动支付的玩法愈发盛行。

本土银行、电信公司、外资控制的电子钱包PhonePe(已从沃尔玛控股的电商网站Flipkart中分拆独立发展)和Google Pay、监管层推进的新支付方式UPI(印度统一支付接口)等各方因素揉杂在一起,让局面复杂化。

推荐阅读:UPI是什么

对印度市场的观察,我想从UPI入手分析,这几天特意研究了一下这个由官方推进的支付创新,它是怎样影响当地无现金社会进程的。

首先要弄清楚UPI是什么?UPI全称Unified Payments Interface,由印度国家支付公司(NPCI)在2016年推出,意在降低现金交易比例。它的主要功能是让用户通过智能手机上的App完成不同银行账户间的转账。在UPI出台前,当地每次转账要填写一系列个人信息,程序繁琐。

推荐阅读:印度国家支付公司

UPI让用户绑定自己的手机号与银行卡,生成一个带@后缀的UPI账户地址,就像电子邮箱一样。转账时仅提供这个UPI地址就行了,可以付款,也可以发起收款,而且不局限于在线转账,比如乘坐出租车时,乘客向司机提供UPI账户完成付款。

可能很容易联想到国内的银联,以及后来诞生的网联,但从功能上看,我感觉印度UPI更像国内的快捷支付;

而在政策设计上,确实跟网联等有相似的意图,即让第三方支付做好资金流通中的“通道”角色,而非资金的“蓄水池”角色。

此外,UPI的推广还有一层目的,就是提升当地人的银行账户比例,因为要使用UPI便捷付款,先要绑定银行卡。

最初,UPI是联合当地各银行发起建立的,用户是通过手机里支持UPI的银行类App进行操作。其发展非常快,后来像PhonePe、Google Pay、Paytm等第三方电子钱包也接入了UPI体系。如果用户通过Paytm注册UPI账户,其UPI账号的后缀就是@paytm,如果是通过Google Pay注册,后缀是@ okaxis。

Axis是印度一家私营银行,由于监管要求第三方电子钱包通过银行实体接入UPI,所以电子钱包都在寻求与当地银行合作,而Paytm已取得了银行相关资质,所以后缀就用自己的名字。

第三方电子钱包庞大的用户数以及灵活的返现措施,使得它们很快成为UPI交易的主体。在今年7月份印度国家支付公司给出的数据中,PhonePe与Google Pay在UPI月交易量中的份额基本持平,各自均占有36%份额,第三位的Paytm占比16%,与年初比有所下降。

印度《经济时报》9月5日曾报道,今年8月,Paytm 的UPI交易数量为1.57亿笔,PhonePe为3.4亿笔,Google Pay为3.2亿笔。这与7月份的占比情况变化不大。有报道称,当地监管正在研究对各家UPI交易量占比设置33%的上限,防止因集中化出现垄断。

Paytm正通过返现来刺激UPI交易量。在其官网上有关于UPI返现的激励政策:用户首次在商户侧通过UPI绑定的银行卡完成支付后(满21卢比),可返现100卢比,相当于10元人民币左右;如果在30天内再次通过UPI、或使用Paytm的二维码在附近商户完成第二笔支付,则返现金额可提升至200卢比。可见,Paytm对二维码与UPI是一起推广的。

PhonePe的主要交易方式集中在UPI,这一点与Paytm不同。如果按照印度国家支付公司给出的7月份Paytm的UPI交易量是1.33亿笔,以及Paytm高管给出的当月Paytm总交易量超过6亿笔来看,UPI并不是Paytm的主要交易方式,基于扫码付的电子钱包才是其主体。

这些差异说到底应该还是由支付场景决定的,Paytm的主要场景仍是线下支付,而不是在线转账,庞大的印度线下商户资源是它构建的一道壁垒,连流动摊贩都支持Paytm支付,给当地人建立了先入为主的支付习惯,并表现出明显的小额高频特征。

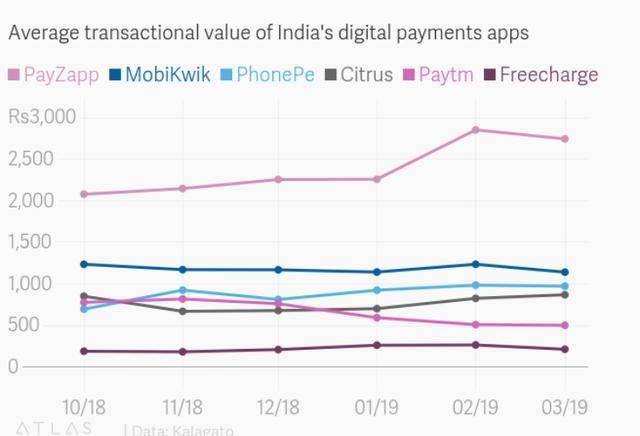

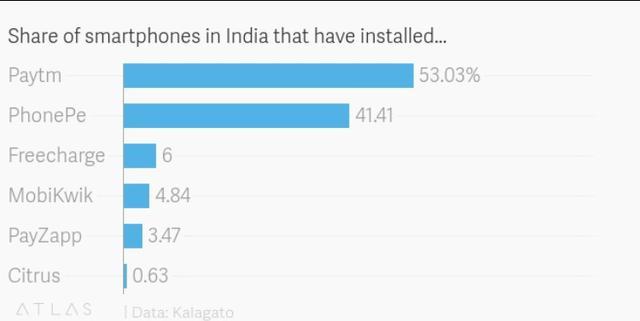

这个特征有数据支撑。一季度时,印度监测机构KalaGato通过问卷120万受访者得出数据,在App的装机量方面,Paytm排第一,占比53.03%,第二名PhonePe是41.41%;在月交易笔数上,Paytm占比72%,PhonePe为12.31%;在平均单笔交易金额方面,PhonePe是Paytm的近2倍,但它们均明显低于一款银行类电子钱包Payzapp。

单笔交易金额

电子钱包装机量

但我们也知道,单纯看移动支付份额并不构成绝对意义上的护城河,追赶者仍然可以通过更大力度的现金奖励政策撬走你的用户,所以这是Paytm眼下面对的局面,城池需要巩固。

Paytm的发展明显受益于印度政府2016年施行的无现金支付政策,大面值的纸币流通被废除,小额高频的移动支付增长迅速,但政策也给了其他竞争者同等的机会,印度市场目前还没有形成像国内的支付宝-微信支付格局,市场集中度不算高,相应的变数也更大。

当地能提供电子钱包服务的银行、电信、互联网主体就有Paytm、Freecharge、Mobikwik、Oxigen、mRuppee、Airtel Money、Jio Money、SBI Buddy、itz Cash、Citrus Pay、Vodafone M-Pesa、Axis Bank Lime、ICICI Pockets、SpeedPay等40家。

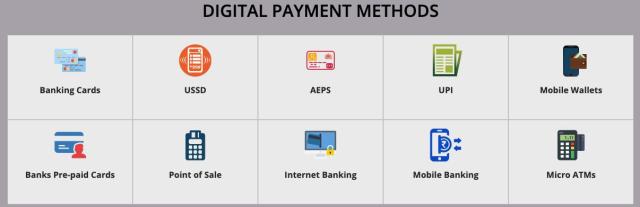

而且,如果把UPI放在印度无现金社会的全局下看,UPI也好,移动钱包也好,都只是无现金支付体系中的某一环。

在Cashless India官网上,当地的电子化支付方式一共有十种(下图),有一种叫USSD,这个是为那些无法安装App的功能手机设计的,用户在手机上拨号“*99#”,收到一个交互式的操作菜单,通过上下左右键完成转账、充值等操作。

这种原始的支付方式的存在是由当地智能手机普及率决定的,像肯尼亚第一大电子钱包M-Pesa、菲律宾等东南亚地区,也提供这种支付方式。

从移动支付到eKYC(know your customer,电子化的身份核验,比如人脸识别),再到个人信用体系建设,是一个技术、安全与意识的递进过程。印度、菲律宾这些国家以前都没有全国性人口身份信息库,这对金融开户与交易是一个阻碍,因为银行不知道你是谁,证明程序繁琐、滞后。菲律宾在3年前开始做人口信息库,印度是大概在6-7年前,都是基于电子化的手段,像菲律宾电子钱包GCash就在学习其股东支付宝的eKYC与个人信用建设经验。

印度这几年对人口进行了电子化的信息录入,收集了照片、指纹、虹膜等生物信息,给个人生成了一个12位数字的Aadhaar Number,类似于我们的身份证号。这个Aadhaar Numbe陆续接入了银行账户、SIM卡、报税单、奖学金、政府福利、护照申请等领域,并可用于移动支付。上图十个支付方式中的AEPS (Aadhaar-enabled payment system)就是通过绑定了银行卡的“身份证号码”结合指纹验证完成线上线下付款。

放在大背景下看,融资也好,充分竞争也好,这些都有助于提升印度相对薄弱的金融基础设施建设,这一点或许比单纯的移动支付满足C端消费者便利,更有价值。

Atpay—— 我们是一家专业提供支付方案的供应商,多年来深耕于印度支付服务,成功为无数海内外客户提供支付功能,对于支付集成以及高风险的支付处理,我们有充分的信心,欢迎咨询与交流。